(注)このページは2018年法改正以前の民法(相続法)

1、「相続」とは?

人の死亡により、さまざまな権利・義務が包括的に相続人に承継されることをいいます。

※相続では、死亡した方を法律上「被相続人」といいます。

2、相続財産(遺産)となるもの

(1) 相続財産となるもの

- 不動産(土地、建物)

- 借地権、借家権

※ただし、公営住宅を使用する権利については、遺産の対象にはなりません(最高裁第一小法廷平成2年10月18日判決)。 - 預貯金

→普通預金債権,通常貯金債権及び定期貯金債権は遺産分割の対象になります (最高裁判所大法廷決定平成28年12月19日)。

※かつては預貯金債権に関しては、遺産分割協議をしなくても相続人がそれぞれ自己の相続分に応じて預貯金債権を取得するとされていましたが、現在は遺産分割協議で誰が預貯金を取得するか決める必要があります。 - 有価証券(株式など)

- 現金

- 損害賠償請求権

→被相続人が交通事故に遭ったときに加害者に請求する損害賠償請求権等に関しては、遺産分割協議などをしなくても各相続人が自己の相続分に応じて加害者に支払いを請求できます。

(2) 相続財産とならないもの

- 祭祀承継財産

→祭祀承継財産とは、家系図、位牌、仏壇、墓石などです。

相続財産ではなく、祭祀の主宰者に帰属します。

祭祀の主宰者とは、第1に被相続人の指定により、第2に慣習により、第3に家庭裁判所の審判により決まります(民法897条)。 - 生命保険金

→保険金の受取人が指定されている場合は、遺産分割協議をせずに、受取人が取得します。

3、誰が相続人となるのか?

(1) 法定相続人の範囲

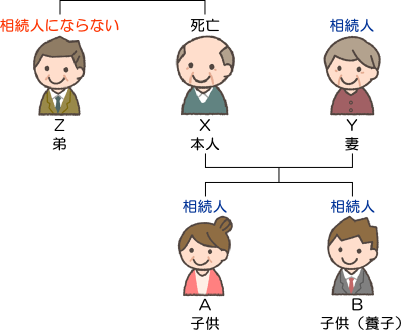

- 配偶者は常に相続人になります(民法890条)。

- 配偶者以外の親族は、子、直系尊属、兄弟姉妹の順で相続人になります(民法887条、889条)。

※例えば、Xが死亡した時に、Xの家族は妻Yが、子供としてAとBが、弟Zがいた場合を例にすると、相続人になるのは妻のYと、子供のAとBになります。弟のZは子供のAとBがいる以上、相続人になりません。 - 子供については養子であっても相続人になります。

(2) 「代襲相続」により相続人になる場合

- 「代襲相続」とは

相続人となるはずの者が、相続開始前に死亡していたり、一定の事情により相続権を失っていた場合に、相続人となるはずの者の子供等が相続財産を取得することです。 - 「代襲相続」が発生する場合

被相続人の子供か兄弟姉妹が、相続開始時に以下のア~ウになった場合です。

ア)死亡

イ)相続欠格

ウ)相続排除

※例えば、Xが亡くなったケースで、Xの家族は妻のYと、子供としてAとBがいたが、Xより先にAが亡くなっており、Xが亡くなった時にはAの子供としてZがいた場合を例にすると、Xの相続人になるのは妻のYと、子供のBと、Aの子供のZになります。

4、「相続分」とは?

(1) 共同相続人(相続人が複数いる場合の各相続人)が財産を相続する割合

相続人が複数いる場合、相続財産全体(プラスの財産もマイナスの財産も含む。)に対する相続人の持ち分を相続分といいます。

被相続人は遺言で相続分を決めることができますが(指定相続分)、特に決めていない場合には、民法の定める相続分の規定が適用されることになります(法定相続分)。

(2) 法定相続分

-

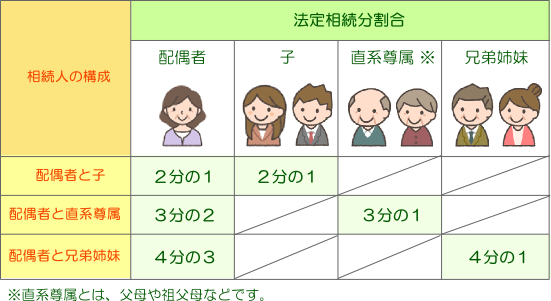

- 法定相続分とは、相続分の指定がされていない場合に適用される、民法が定めた相続分です。

※現在の民法が定める相続分の規定は昭和56年1月1日以降に開始された相続人ついて適用されます。 - 配偶者は常に相続分を持ちますが、共同相続人のグループが子か、直系尊属(父、母、祖父、祖母等)か、兄弟姉妹かによって配偶者の相続分は以下のように異なってきます(民法900条)。

ア)共同相続人が子のグループの場合

配偶者は2分の1、子のグループ全体で2分の1の相続分となる。イ)共同相続人が直系尊属のグループの場合

配偶者は3分の2、直系尊属のグループで3分の1の相続分となる。ウ)共同相続人が兄弟姉妹のグループの場合

配偶者は4分の3、兄弟姉妹のグループで4分の1の相続分となる。

- 法定相続分とは、相続分の指定がされていない場合に適用される、民法が定めた相続分です。

子や直系尊属、兄弟姉妹が複数いるときは、均等に分けたものが、個々人の法定相続分になります。

子や直系尊属、兄弟姉妹が複数いるときは、均等に分けたものが、個々人の法定相続分になります。

ただし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の2分の1となります。

- 同順位の相続人が複数いる場合は、この相続分は均等の相続分を持ちます。相続人となる子には婚姻関係にある夫婦の子供の嫡出子と、そうでない子供の非嫡出子がありえます。

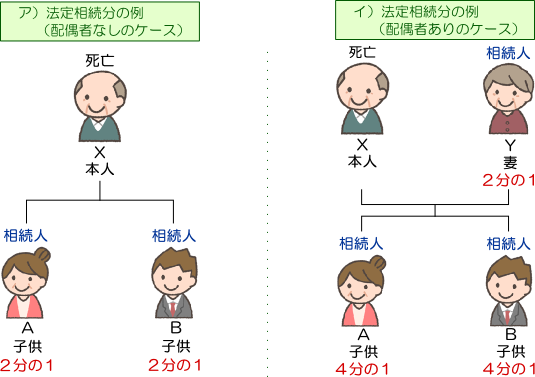

以前は、非嫡出子の相続分は、嫡出子の2分の1とされていましたが、最高裁判所平成25年9月4日判決及びその後の民法の改正により、現在は、嫡出子と非嫡出子の相続分は均等になりました。ア)法定相続分の例(配偶者なしのケース)

例えば、Xが死亡した時に、Xの家族としては子供としてAとBがいた場合を例にすると、子供のAとBは2分の1ずつの相続分を持ちます。イ)法定相続分の例(配偶者ありのケース)

例えば、Xが死亡した時に、Xの家族としては妻としてY、子供としてAとBがいた場合、妻のYは2分の1の相続分を持ち、子供のAとBは4分の1ずつの相続分を持ちます。

(3) 指定相続分

- 指定相続分とは、被相続人が遺言により相続人の相続分を指定することをいいます。

また、遺言で相続分の指定を第三者に委託することもできます(民法902条1項)。 - 特定の遺産を特定の相続人に「相続させる」旨の遺言により、特定の財産をあげることで相続分を指定することもできます。

- 相続分の指定をしても、遺留分に反することはできません(民法902条1項ただし書き)。

遺留分に反する相続分の指定をしても、遺留分の請求を受けると遺留分に反する限度で相続分の指定が無効になります。

5、「特別受益」とは?

(1) 特別受益

共同相続人の中に、被相続人から生前に贈与を受けた者などがいる場合に、その者が、他の相続人と同じ相続財産を取得するとした場合、不公平になります。

そこで、共同相続人間が不公平にならないように、一定の特別な贈与などを相続分財産に加算して、相続分の金額を計算します。これを特別受益といいます。

(2) 特別受益の種類

- 遺贈

遺贈とは、遺言によって遺言者の財産を無償で相続人に譲渡することです。

遺贈は、特別受益になります。 - 贈与

生前の贈与については、婚姻又は養子縁組のための贈与、あるいは生計の資本としての贈与として、相続財産の前渡しといえるかどうかにより特別受益か否かを判断します。

特別受益が問題となる贈与については、以下のものがあります。ア)婚姻や養子縁組に際しての持参金、支度金

一般的には「婚姻又は養子縁組のための」贈与として特別受益になります。

ただし、例えば、金額が少額で、被相続人の資産及び生活状況に照らして扶養の一部とみられる場合は特別受益とならない場合があります。イ)結納金、挙式費用

一般的には特別受益にはなりません。ウ)居住用不動産の贈与、その取得のための金銭の贈与

一般的には「生計の資本としての贈与」として特別受益になります。エ)営業資金の贈与

一般的には「生計の資本としての贈与」として特別受益になります。オ)新築祝い、入学祝い

親として通常の援助の範囲内でなされたお祝いの趣旨に基づく贈与は、特別受益にならないことが通常です。カ)共同相続人の1人が受取人となった生命保険

原則としては特別受益となりません。

ただし、他の相続人との間で、著しい不公平というような特段の事情がある場合には、死亡保険金が特別受益になりえます(最高裁第二小法廷決定平成16年10月29日)。

(3) 持ち戻し免除の意思表示(民法903条3項)

- 特別受益に該当する財産については、遺産分割の際に、相続財産にその財産の評価額を含めます(これを「持ち戻し」といいます。)。しかし、被相続人が、特別受益を遺産分割において持ち戻す必要が無い旨、明示または黙示に意思表示していれば、持ち戻し計算する必要はありません。この意思表示を持ち戻し免除の意思表示といいます。

- 持ち戻し免除の意思表示が認められる可能性のある場合

ア)家業承継のため、特定の相続人に対して、相続分以外に農地などの財産を相続させる必要がある場合イ)被相続人との同居のための建物を建築するために被相続人の土地を使用する等、被相続人が生前贈与の見返りに利益を受けている場合ウ)相続人が病気などにより生活困難であったり、高齢の配偶者の老後の生活を保障しなければならないなど、相続人に相続分以上の財産を必要とする事情のある場合エ)相続人全員に贈与したり、遺贈をしている場合

(4) 「特別受益」がある場合の相続分の計算方法

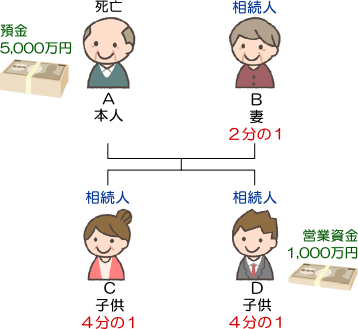

被相続人Aが5000万円の預金を残して死亡した時に、Aの相続人として妻B、子Cと子Dがいる場合に、子Dが生前に1000万円の営業資金の贈与を受けていた場合を例にします。

5000万円の相続財産にDが贈与を受けていた1000万円を特別受益として加算し、Aの相続財産を6000万円と計算して、妻Bは2分の1の相続分として3000万円を取得し、子Cは4分の1の相続分として1500万円を取得します。

5000万円の相続財産にDが贈与を受けていた1000万円を特別受益として加算し、Aの相続財産を6000万円と計算して、妻Bは2分の1の相続分として3000万円を取得し、子Cは4分の1の相続分として1500万円を取得します。

これに対して、子Dは4分の1の1500万円から既に特別受益として受け取った1000万円を差し引いた500万円を取得することになります。

6、「寄与分」とは?

(1) 「寄与分」とは?

「被相続人の事業に関する労務の提供又は財産上の給付,被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした」相続人の相続分を増加させ、共同相続人間の公平を図る制度です(民法904条の2)。

(2) 寄与分の具体例

- 事業従事

家業に従事することで寄与が認められる場合です。 - 財産出資

被相続人に対して、または、被相続人の事業に対して財産を給付する場合です。

不動産の購入資金の援助、医療費や施設入所費の負担などがこれにあたります。 - 療養看護

病気療養中の被相続人の療養介護に従事した場合に認められる寄与分です。

単に、被相続人と同居し、家事の援助を行っているに過ぎない場合はこれに該当しない場合も多いです。 - 扶養

被相続人の扶養を行い、その結果、被相続人が生活費等の支出を免れたため、被相続人の財産が維持された場合です。

毎月仕送りをしていた場合、同居して衣食住の面倒をみていた場合などがこれにあたります。 - 財産管理

被相続人の財産を管理することによって財産の維持形成に寄与した場合です。

不動産の賃貸管理などがこれにあたります。

(3) 「寄与分」がある場合の相続分の計算方法

寄与分算定の具体的方法はつぎの3通りになります。

- 相続財産全体に占める寄与分の割合を定める方法

- 寄与分に相当する金額を定める方法

- 相続財産のうちの特定物をもって寄与分とする方法

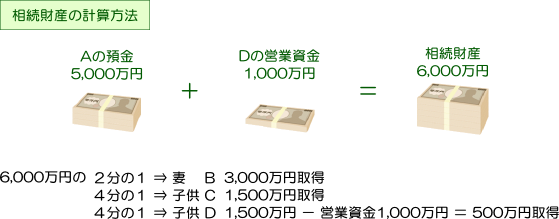

◆計算方法の具体例

例えば、上記の①の方法による場合です。被相続人Aの遺産は1000万円、相続人は子B・Cのみであり、相続人Cの寄与の割合が3割である場合を考えます。この場合、Cはまず寄与分の3割である300万円を取得し、残りの700万円をBとCで2等分しますので、相続分は、Bが350万円、Cが650万円となります。

(4) 遺贈がなされた場合の「寄与分」

被相続人の遺贈があった場合には、寄与分は、相続財産から遺贈の額を差し引いた残額を超えることはできません(民法904条の2第3項)。

つまり、遺贈と寄与分であれば遺贈の方が優先することになります。

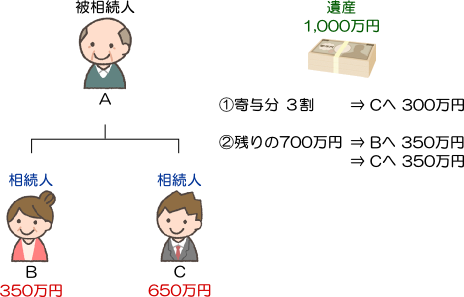

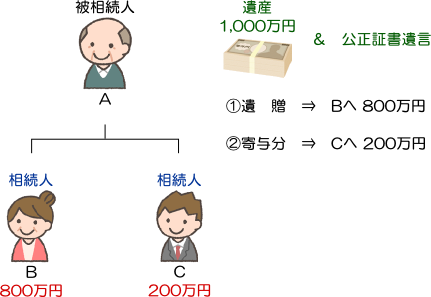

◆計算方法の具体例

例えば、被相続人Aの遺産は1000万円、相続人は子B・Cのみ、相続人Cの寄与の割合が3割であり、AからBに800万円を遺贈する公正証書遺言が遺されている場合を考えます。この場合、まず、Bが800万円を取得しますので、Cは残り200万円を超えた寄与分を取得することはできず、相続分は、Bが800万円、Cが200万円となります。

7、相続への対応

(1) 「単純承認」とは?

相続人が無条件で被相続人の債務を含む全ての財産、権利・義務を承継することです。

(2) 「法定単純承認」とは?

以下のいずれかの事情があった場合に単純承認をしたものとみなされる制度です(民法921条)。

- 相続人が相続財産の一部または全部を処分したとき

- 相続人が相続開始を知った時から3ヶ月以内(民法915条1項)に限定承認・相続放棄もしなかったとき

- 限定承認または放棄をした者が、その後に相続財産の全部または一部を隠匿し、ひそかにこれを消費し、または悪意で財産目録に記載をしなかったとき

(3) 「相続放棄」とは?

被相続人の財産を一切相続しないことです。

(4) 相続放棄の手続の方法

相続開始を知ったときから3ヶ月以内に、家庭裁判所に「相続放棄申述書」を提出して行います。

◆注意点

- 遺産を処分、消費、隠匿しないこと(単純承認)

- マイナス財産だけを放棄することはできません

- いったん相続放棄をすると、原則として撤回・取消はできません

- 他の法定相続人へ影響が出ることがあります(子が相続放棄することで兄弟が相続人となる、他の相続人の相続分が増加するなど)

(5) 「限定承認」とは?

相続財産を責任の限度として相続することです。

例えば、被相続人に預金1000万円、債務500万円がある場合、債務額500万円限度である預金500万円のみを相続する方法です。

【民法922条(限定承認)】

「相続人は、相続によって得た財産の限度においてのみ被相続人の債務及び遺贈を弁済すべきことを留保して、相続の承認をすることができる」

実際に利用されるケースは多いとは言えませんが、プラスの財産とマイナスの財産のどちらが多いか不明な場合の1つの選択肢と言えます。

◆デメリット

- 相続人全員で行う必要があります

- 手続が煩雑です

- 債務弁済のための資産の処分方法に制限があります

- 資産に不動産があると、みなし譲渡所得税が課税されます

8、遺産分割の手続

遺産分割の手続として、①遺言による分割、②協議による分割、③調停による分割、④審判による分割があります。

- 遺言による分割

被相続人は、遺言で遺産分割の方法を定めることができます(民法908条)。

遺留分を侵害する遺言は、遺留分減殺請求を受ける可能性があります。 - 協議による分割

共同相続人全員の合意によって遺産を分割する方法です。

口頭の合意であっても遺産分割は成立しますが、協議の内容を証明するため、「遺産分割協議書」を作成するのが通常です。遺産分割協議書には、共同相続人全員が署名・押印しなければなりません。 - 調停による分割

共同相続人間で協議がまとまらないときや協議できないときは、家庭裁判所に遺産分割の請求ができます。分割の請求は、いきなり審判の申立てもできますが、まずは調停の申立てを行うことが一般的です。

調停分割の本質は協議による分割ですが、調停委員が話し合いの斡旋をしてくれること、合意が成立した場合に作成される調停調書には確定した審判と同一の効力がある(=強制力がある)という点で協議による分割とは異なります。 - 審判による分割

調停が不成立となった場合、審判手続に移行します。審判分割では、最終的には、家庭裁判所の裁判官が分割を定める審判を下します。この審判には強制力があります。

9、遺産分割の方法

遺産分割の方法として、①現物分割、②代償分割、③換価分割の3つの方法があります。

- 現物分割とは?

個々の財産の形状や性質を変更することなく分割する方法です。

例えば、相続人A・Bがいて、遺産が土地3筆のみであった場合、Aが土地2筆を、Bが土地1筆を取得する場合などがこれにあたります。 - 代償分割とは?

一部の相続人に法定相続分を超える額の財産を取得させた上、他の相続人に対する債務を負担させる方法です。

例えば、相続人A・Bがいて、遺産が土地3筆のみであった場合、Aが土地3筆を取得し、その代償として、AがBに対して500万円を支払う場合などがこれにあたります。 - 換価分割とは?

遺産を売却等で換金した後に価格を分配する方法です。

例えば、相続人A・Bがいて、遺産が土地3筆のみであった場合、土地全てを売却しその売却代金をA・Bで分配する場合です。

10、遺産分割の対象とならない財産

(1) 不動産の賃料

判例上、不動産の賃料は遺産分割終了までは各相続人が単独で取得するものとされています。

例えば、相続人A・Bがいて、A・Bの相続分は同一の場合、被相続人の遺産の建物が賃料月10万円で賃貸されていたとしたら、原則として遺産分割の内容にかかわらず、遺産分割終了までA・Bはそれぞれ月5万円の賃料を受け取ることができるということになります。

ただし、A・Bが遺産分割終了までの賃料も遺産分割に含めることに合意した場合には遺産分割の対象になります。

(2) 金銭債務

遺産分割はプラスの財産について分割を行うものです。ですので、被相続人の借金などの金銭債務は相続により当然に各相続人に法定相続分で承継されるため遺産分割の対象になりません。

11、遺言書がある場合

(1) 遺言書があるか?

遺産分割協議の後になって遺言書が見つかると、分割合意は原則として無効になってしまいます。まずは、遺言書の有無を確認することが大切です。

公正証書遺言の場合は、公証役場に原本が保管されています(通常は20年。しかし、20年経過後も保存されているのが通常)。

公証役場に、遺言者の死亡を証する資料、相続人であることを証する資料、本人確認できる資料を提出して、遺言書の有無を調査することができます。

(2) 協議による分割

遺言がない場合に行うのが通常ですが、遺言があっても相続分の指定のみをしている場合、遺言で洩れている財産がある場合、遺言の方式を欠いたり遺言者の遺言能力に問題があって遺言が無効である場合にも協議による分割を行います。

また、遺言があっても、相続人全員の同意があれば、一定範囲で遺言とは異なる遺産分割協議をすることは可能です。

(3) 「自筆証書遺言」とは?

自筆証書遺言とは、遺言者が、遺言の全文、日付、氏名を自書し、押印して作成されたものです。

自筆証書遺言を見付けたり、預かっている場合には、遅滞なく家庭裁判所にその遺言書を添えて検認の申立てをしなければなりません(民法1004条)。

家庭裁判所は、相続人などの立会いのもと、遺言書を開封し、遺言書の内容を確認します。

検認手続を経ていない自筆証書遺言では、不動産の相続登記の手続を登記所が受け付けてくれません。

12、遺言でできること

(1) 遺言でできること1(身分に関する事項)

- 認知(781条2項)

「○○は遺言者と▽▽の間の子供であるから認知する」

→遺言執行者は戸籍法に従って、市町村長への届出を行わなければなりません(戸籍法64条)。 - 未成年後見人の指定(民839条)

未成年者に対して最後に親権を行う者が、遺言で後見人を指定します。

→後見人に就職した者は、10日以内に市町村長に遺言の謄本を添付して後見人届出書を提出しなければなりません(戸籍法81条)。 - 未成年後見監督人の指定(民848条)

未成年後見人を指定できるものが、遺言で未成年後見監督人を指定するというものです(未成年後見人の指定とともに行います)。

(2) 遺言でできること2(相続に関する事項)

- 推定相続人の廃除・取消(民法892条~894条)

→廃除の効力は、遺言執行者が家庭裁判所に廃除の請求をし、家裁から「廃除する」旨の審判を受けて、はじめて効力が生じます(遺言執行者の執行行為が不可欠です)。 - 相続分の指定(民法902条)

法定相続分と異なる内容の相続分を遺言で指定できます。

→この指定があった部分については、法定相続割合は適用されず、遺言で指定した割合の相続分により相続割合が決められます。

→抽象的割合による指定(分数的割合をもって抽象的に指定する方法)(例:「相続人Aに4分の3を相続させる。」)と、特定財産による指定(例:「相続人Aに〇〇の土地を相続させる。」)とがあります。 - 相続分指定の委任(民法902条)

第三者にその相続分の指定を委任することもできます。

(3) 遺言でできること3(相続に関する事項)

- 特別受益の持戻しの免除(民法903条3項)

「遺贈・生前贈与したものを相続財産に組み入れなくても良い」旨の意思表示です。 - 遺産分割の方法の指定(民法908条)

遺産を各相続人にどのような形で分割取得させるかの方法の指定です。

◆特定の遺産を特定の相続人に「相続させる」旨の遺言

特定の遺産を特定の相続人に「相続させる」旨の文言があった場合、判例によれば、遺言書の記載から、明らかに遺贈あるいは遺贈と解すべき特段の事情が無い限り、「遺産分割の方法の指定」であり、しかも、その部分につては何らの行為を要せず直ちに相続により承継されるとされています(最高裁判決平成3年4月19日)。

→遺言執行者がいたとしても相続人が単独で所有権移転登記申請が可能です。

(4) 遺言でできること4(相続に関する事項)

- 遺産分割方法の指定の委託(民法908条)

分割方法の指定を第三者に委託することもできます。 - 遺産分割の禁止(民法908条)

遺言者は、遺言によって最長、死後5年間に限り、遺産の分割処分を禁止できます。 - 共同相続人の担保責任の減免・加重(民法914条)

遺言者は、遺言によって、民法が定める担保責任の範囲を変更することができます。 - 遺贈の減殺の割合の定め(民法1034条)

民法では、遺留分減殺請求によって減殺される遺贈について、「その目的の価格の割合に応じてこれを減殺」と定めていますが、この定めと異なる内容を遺言で定めることができます。

(5) 遺言でできること5(相続財産の処分に関する事項)

- 遺贈(民法964条)

遺言者がその相続財産の全部又は一部を受遺者に無償で譲与することを文言とした遺言です。

→権利移転の履行義務は、遺言者の相続人にあり、相続人が数人いる場合は、全相続人が履行責任を負います。相続人の対立によって履行が困難になる場合に備えて遺言執行者制度が設けられています(民法1012条・1013条)。 - 信託の設定(信託法3条)

13、遺言書作成を考えてみてよいケース

- 子どもがいないケース

→配偶者の両親、兄弟姉妹に遺産がいってしまう - 相続人が一人もいないケース

→遺産は国庫に帰属することになってしまう - 内縁の妻(または夫)がいるケース

→相続の権利がないため、何もしないと遺産を遺せない - 家業を継ぐ子どもがいるケース

→家督相続ではないので、ほかの子と同じ相続分になってしまう - 遺産を社会や福祉のために役立てたい

→「子孫に美田を残さず」

14、遺留分とは?

(1) 遺留分とは?

兄弟姉妹以外の法定相続人には、遺言によっても侵し得ない遺留分という最低限度の遺産に対する取り分が確保されています(民法1028条)。

具体的な遺留分の割合は次のとおりです。

- 配偶者のみが相続人の場合

→配偶者の遺留分は2分の1となります。 - 配偶者と子が相続人の場合

→配偶者が4分の1、子が4分の1なります。 - 子のみが相続人の場合

→子の遺留分は2分の1となります。 - 配偶者と直系尊属(父母)が相続人の場合

→配偶者が3分の1、直系尊属が6分の1となります。 - 直系尊属のみが相続人の場合

→直系尊属の遺留分は3分の1となります。

子や直系尊属が複数いるときは、均等に分けたものが、個々人の遺留分になります。

子や直系尊属が複数いるときは、均等に分けたものが、個々人の遺留分になります。

(2) 遺留分を侵害されたら?

自己の遺留分を保全するのに必要な限度で、贈与や遺贈などの減殺を請求することができます(この権利を「遺留分減殺請求権」といいます)。

- 行使の方法

相手方に対する意思表示をして行います。記録に残すために内容証明郵便を利用することが多いです。 - 行使する相手

遺言によって利益を得ている受遺者、受贈者に対して行います。 - 消滅時効(民法1042条)

相続の開始および減殺すべき贈与又は遺贈があったことを知った時から、1年間行わないとき、あるいは相続開始時から10年を経過したときに消滅しますので注意が必要です。

15、訴訟提起が必要になるケース

遺産分割の前提となる事実関係について争いがある場合には、その事実関係について民事訴訟での決着を図ることが必要です。

具体的には以下のような場合です。

- 相続人の範囲や遺産となる財産の範囲に争いがある場合

→ 所有権確認訴訟、共有持分権確認訴訟、不当利得返還請求訴訟など - 遺言の有効性について争いがある場合

→ 遺言無効確認訴訟